Fundamentální analýza akcií

Buffettovo počítadlo

Technická analýza akcií

! Kupuj jen akcie s :

5.5.2022

5.5.2022

5.5.2022

5.5.2022

Kdy je akcie levná a růst kurzu logický. Hlavní pojmy analýzy jsou zde také anglicky a německy.

Lexikon a slovník.

Rozumní a úspěšní investoři vybírají akcie za pomoci fundamentální analýzy podniků a fundamentální analýzy akcií.

Fundamentální analýza akciové společnosti zkoumá a vyšetřuje zdraví podniku nebo banky za pomoci ctyř finančních výkazů.

Fundamentální analýza akcie odhaluje na základě poměrových čísel podceněné akcie, které nejpravděpodobněji přinesou vytoužený výnos, jestli zisk podniku poroste.

Máme 3 druhy fundamentální analýzy:

1) analýza podniku a akcie, 2) analýza makroekonomická = globální (zkoumá makroekonomické faktory: úroky, inflace, politika, fáze ekonomického cyklu)

a 3) analýza odvětví = branže.

Levná akcie od podniku s rostoucím ziskem poroste dríve nebo pozdeji v kazdé dobe, nezávisle na úrocích, inflaci a recesi, nezávisle na makroekonomických faktorech. Warren Buffett se nestará o makroekonomické faktory,

on ale také nekupuje akcie na 1 rok, ale casto je kupuje nastálo. Analýzu globální a analýzu odvetví necháme analytikum a pak prevezmeme od nich odhad zisku na letosní rok a na prístí rok a prevezmeme od nich také pomery P/B, P/S, P/C.

Musíme ale vypocítat P/E z dnesního kurzu akcie a ze zisku poslední 4 kvartály, protoze mnohé magazíny a webstránky uvádí P/E z dnesního kurzu a ze zisku za rok a to je bláznivý nápad. U odhadovaného zisku podniku se nesmíme spoléhat

na www.onvista.de, ale musíme ten ocekávaný zisk porovnati na více webstránkách a ve více magazínech, také finance.yahoo.com, www.morningstar.com, magazín Focus Money, Börse Online. Jestli najdeme očekávaný zisk českých

podniku jen na webstránce www.onvista.de, tak to je prílis málo, na jeden údaj se nenechá spolehnout a nacházíme casto veliké chyby.

Dva druhy analýzy tedy necháme analytikum a omezíme se na fundamentální analýzu podniku a akcie, která se zabývá zdravím podniku a cenou akcie a tuto fundamentální analýzu akcie probereme tak dukladne jako zádná jiná kniha na svete.

Vedle názorů prolhaných analytiků je dobré znáti také, co povídá chef podniku a ocekávaném zisku a trzbe tento rok a prístí rok.

Relativne silné akcie a relativne slabé akcie.

Pro jedny investory mají ty nejvíce spadlé akcie ten nejvetsí potenciál rustu,

jestli ta firma se jiste a bezpecne vzdaluje od bankrotu.

Pro jiné investory je nejlepsí koupit akcie blízko jejich maximálního historického kurzu,

tam se mluví o momentum MOM a následování rostoucího trendu a nejvyssí relativní síle RS.

Ty prvni investori vyzadují P/S a P/B hluboko pod 1 a pokud mozno i P/E pod 15, lépe pod 10. Oni se poucili z propadu drahých akcií roku 1930 a 2001 a tak nemohou nikdy vydelat stovky procent s drahými akciemi Google a Apple.

Ti druzí investori se nepoucili nic z krachu drahých akcií roku 1930 a 2001 a tak kupují bez starosti rostoucí akcie v rostoucim trendu = s nejvyssí relativní sílou RS - relative strength - relative Stärke a vubec je nazajímá predrazení akcií P/E 60, P/S 4, P/B 6

a tak vydelali od 2004 do 2010 stovky procent s drahými populárními akciemi Google a Apple.

Zálezí jen na tom, ke které skupine se pridat, zda kupovat bez nebezpecí levné akcie mající rust pred sebou a dobrou dividendu. Nebo se hnát se stádem za drahými populárními akcie, které zrovna rostou a nemaji dividendy.

Blázinec by byl kupovat levné akcie jak E.ON a soucasne i drahé akcie jak Apple.

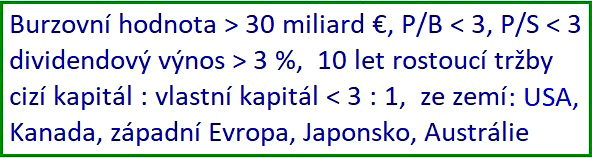

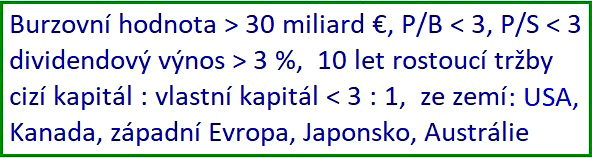

Optimální hodnoty akcie pri nákupu pro víceletou investici:

Podnik by měl zvyšovat zisk, tržbu, vlastní majetek, úcetní hodnotu, cash flow a dividendu průměrně ročně asi + 10 % minulých 10 let u value akcií na stálo jen pro dividendy,

tedy minulých 10 let aspon +160 %. U technologických akcií a cyklických akcií, které se prodají za 1 rok az 4 roky, by mel býti letos očekávaný růst zisku více nez +20 % a příští rok více než +20 %.

Akcie má míti pri nákupu P/E < 15 a nejlépe P/E < 10, akcie technologické jen na 1 rok az 4 roky vyzadují P/E < 20. Výhodné je P/B < 3 a nejlépe P/B < 1, P/S < 3 a nejlépe P/S < 1, P/C < 15 a nejlépe P/C < 5, PEG < 1.

Net profit margin > 10% a lépe > 15%, ROS > 10% a lépe > 20%, ROE > 15%, pozitivní free cash flow.

Vlastní kapitál podniku alespoň 2x vyšší než cizí kapitál,

v nejhorsím prípade vlastní kapitál 2x mensí nez cizí kapitál. U bank je dobrý vlastní kapitál alespon 8% z celkového kapitálu a jádrový kapitál musí být > 8% z rizikove vázených aktiv.

Kurz akcie pod vnitřní hodnotou akcie, rentabilita pořizovací ceny akcie E/P nad úrokem 10-letých státních dluhopisů. Pri dlouholeté investici je dobré kupovat jen akcie s dividendou nad 3% z kurzu ze zemí, kde se platí dividenda

po cástech 2x nebo 4x rocne, tedy ze Spanelska, Británie a USA.

Rust zisku podniku nesmí býti v budoucnu ohrozen od konkurence, která by mohla nabízet to samé lepsí nebo levnejsí. Podniku nebo bance nesmí skoditi konkurence, musí býti chráneny pred konkurencí, napríklad slavnou znackou, nebo velikou kvalitou.

Kupte si akcie s potenciálem růstu +50 % za 2 roky a prodejte je, když se ten potenciál ztratí, nebo prodejte akcie za 2 roky, doporučoval roku 1975 Benjamin Graham.

Která akcie je schopná rustu +50% za 2 roky:

Kdyz má akcie P/E pod 15 a analytici ocekávají, ze zisk podniku letos +25 % poroste a prístí rok zas +25 %, to je G +25 %. Samozrejme, nizsí P/E je lepsí a vyssí G je lepsí. Ale pri P/E 15 a G +10 % nemá akcie potenciál rustu +50 % za 2 roky.

Jen technologické akcie jsou prijatelné i s P/E 20 jako maximum, ale pak to chce G +30 % pro ten potenciál +50 % za 2 roky. P/E = kurz/zisk. G = rocní rust zisku podniku.

Pri volbe akcií pro dlouholetou investici by mely minulých 10 let rusti alespon +10 % rocne: trzba podniku, zisk, vlastní majetek, volné cash flow a dividenda. A to by melo býti mozné i budoucí léta,

jestlize tomu podniku nebo bance neskodí konkurence. Ze vseho nejdulezitejsí je rust vlastního majetku podniku, úcetní hodnoty akcie, vnitrní hodnoty akcie, rust hodnoty podniku. Informace o 5 az 10-letém rustu trzby, zisku,

úcetní hodnoty, cash flow jsou na webstránkách: www.morningstar.com + finance.yahoo.com. Anglicky moneycentral.msn.com

- research - financial results - statements.

Výsledky za 12 let jsou v nemeckém sesitu Die Aktien Analyse - pro západevropské a americké akcie.

Výsledky za 17 let pro firmy z indexu Dow Jones jsou na

http://www.valueline.com/dow30/index.aspx.

Evropské akcie bych tedy vybral podle nízkého P/E, P/S, P/B, PEG a podle vysokého rustu zisku podniku.

Pomery, ratios P/E, P/S, P/B a P/C jsou ohodnocovací ukazatele, které ohodnocují akcii, ale né podnik. Neríkají, jak je samotný podnik drahý. Ohodnocovací ukazatele se pouzívají na pocátku posuzování akcií a pak následuje hlubsí zkoumání podniku.

Skutecná hodnota podniku je soucet vsech penez, které podnik získá ze své cinnosti dnes a v budoucnu. Odhaduje se, kolik penez a kdy nám investice do akcií muze vynést a to by melo býti alespon 2x více, nez nám prinesou dlouholeté státní dluhopisy.

Toto jsou nejasná slova mnohých starých value investoru. Value investori se neptají, co stojí akcie, ale jaká je vnitrní nebo spravedlivá hodnota celého podniku ve srovnání s dnesní trzní burzovní hodnotou podniku.

Aktuální trzní cena neboli cena podniku na burze je dnesní kurz akcie násoben poctem vsech akcií.

Odhadování hodnoty podniku, to je vnitrní hodnocení a strategické hodnocení. Vnitrní hodnocení odhaduje hodnotu budoucího zisku nebo hodnotu budoucího cash flow vydelenou úroky dluhopisu. Strategické hodnocení sleduje ROE

a rust vlastního kapitálu a jak je rust zisku podniku chránen pred konkurencí.

Dnesní vnitrní hodnota akcie má býti soucet budoucích cashflows vydelený kazdorocne úroky 10-letých státních dluhopisu. Hodnota velkého starého podniku a kurz akcie muze rusti, jako roste prumerne zisk nebo majetek podniku

minulých 10 let, má-li dnes i po letech akcie své dlouhodobé prumerné P/E.

Manageri akciového fondu strategie value investing a také chefové mnohého rozumného holdingu prý kupují akcie pod vnitrní hodnotou a s mírou bezpecnosti, ale oni neprozradí zádné detaily, jak se ta vnitrní hodnota akcie zjistí,

oni tím chtejí nalákat lidi koupit podíly jejich fondu nebo akcie jejich holdingu a nelámat si hlavu,

jak urcit spravedlivou hodnotu akcie. Oni pouzívají presné výpocty pro odhadované cashflows, odhadované zisky, odhadované úroky budoucích 10 let a to je nesmysl, presný výpocet s odhadovanými velicinami pro budoucích 10 let.

Akcie jen na 1, 2, 3 nebo 4 roky jsou ideální koupit s P/B < 0,7, P/S < 0,7, PEG < 0,7, ocekávaný rust rocního zisku G > +20 % a nejlépe ocekávaný rocní rust zisku G nad +50 % letos i prístí rok.

Aby levné akcie nezustaly levné, je nutno koupit jenom akcie podniku ocekávajících letos a prístí rok rust zisku nad +20 % pro investice na 1 rok az 4 roky.

Dobré časopisy pro akcie, ale jen jejich papírové vydání a né v internetu: Börse Online, Focus Money, Euro am Sonntag , ty vychází týdne a stojí asi 3,50 euro.

Obsahují fundamentální údaje akcií z celého sveta, jen né z Čech, i kdyz se ocekávaný zisk podniku EPS = Gewinn = Ergebnis často nesplní. Na zádný clánek o podniku ani doporucení koupit nebo prodat akcii nelze reagovat

nákupem ani prodejem akcií, důlezité jsou jen fundamentální údaje a z nich vyvodíme sami, zda akcii koupit nebo prodat.

Dobré webstránky pro kontrolu P/E, P/B, P/S, P/C, PEG, očekávaný růst zisku příští rok:

onvista.de,

ariva.de,

teletrader.com,

morningstar.com,

finance.yahoo.com,

forbes.com,

wallstreet-online.de.

Fundamentální analýza akcií a podniků A):

Jak má vypadat: P/E, P/B, P/S, P/C, PEG, ROE, ROS, zisk, dluh, net profit margin, rentabilita pořizovací ceny akcie, rocní rust zisku EPS, vnitřní hodnota akcie, chceme-li koupit akcie a několik let je držeti:

Pro dobrý výdelek a bezrizikový výdelek behem nekolika let je potreba koupit akcie levne. Jak se pozná levná akcie? Podle pomeru P/E, P/B, P/S, P/C, ROE, ROS, PEG a podle rocního rustu zisku podniku.

EPS = E = rocní netto zisk podniku prepocítaný na jednu akcii = Gewinn = Ergebnis = earnings = earnings per share = Gewinn pro Aktie = zisk na akcii = zisk pro akcii.

Zisk na akcii EPS = cistý príjem firmy / pocet akcií v obehu. Dividendy vyplácené akcionárum kmenových akcií nebyly odecteny, jsou v zisku EPS. Jen má-li podnik také vzácné prioritní akcie, jsou jejich dividendy ze zisku odecteny a pak EPS =

(cistý príjem - dividendy prednostních akcií) / prumerný pocet kmenových akcií v obehu.

Príklad: firma má cistý zisk 25 mil. euro a vyplatí 5 mil. euro jako dividendy na prioritní akcie a má behem roku prumerne 10 milionu kmenových akcií v obehu,

treba nejprve 11 milionu akcií a pozdeji 9 milionu akcií, EPS bude (25 - 5) / 10 = 2 euro.

Zisk podniku by mel růsti průmerne alespon +10 % rocne. Za posledních 10 let alespon +160%. Rust kurzu akcie za nekolik let by mel napodobovat růst zisku podniku. Nizsí zisk podniku jednoho roku můze způsobit

pokles kurzu akcie. Bohuzel, ocekávaný zisk podniku letosní rok a prístí rok v magazínech a na internetových stránkách analytici kazdých pár mesíců upravují a z růstu zisku ocekávaného v lednu pro letosní rok se muze stát

v prosinci i pokles zisku.

EBIT = zisk pred úroky a danemi = earnings before interest and tax = Gewinn vor Zinsen und Steuern = Ergebnis vor Zinsen und Steuern.

P/E = PER = KGV = podíl ceny akcie a zisku podniku na 1 akcii = kurz / netto zisk pro akcii = price / earnings = price / EPS = price to earnings per share ratio = Kurs / Gewinn Verhältnis = pomer kurz / zisk = ratio P/E = ratio PER.

Je výhodné kupovati akcie s P/E co nejnizsím. Jen akcie s P/E pod 15 a nejlépe s P/E pod 10, akcie technologické i s P/E pod 20. To jsou levné akcie. Mnohé roky najdeme i technologické akcie s P/E pod 15,

tedy bychom nikdy nemuseli kupovati ani technologické akcie drazsí nez s P/E 15, stací jen 3-9 let pockat, az budou technologické akcie levné.

Samotné nízké P/E 10 neukazuje jeste na výnosnou akcii. Kdyz chybí rust zisku podniku G, nemá akcie duvod rusti a kdyby se cekal a také dostavil pokles rocního zisku -50 %, pak by za stejného kurzu po roce bylo P/E 20,

nejspíse by ale poklesl i kurz akcie na polovinu a zustalo by P/E 10 i za rok. Nesmírne atraktivní akcie s výborným potenciálem rustu je ale akcie s P/E 10 od podniku, který zvysuje rocní zisk alespon o +20 %.

Také je výhodné P/E 15 a G +30 %. Ale nemusíme riskovat P/E 30 a G +60 %. Je-li vse ostatní stejné, pak pri P/E 20, kdyz zisk podniku roste +20 % za rok, mám mnohem výnosnejsí akcii nez pri P/E 10,

kdyz zisk podniku roste +10 % za rok. Povídal Peter Lynch.

Pro investice na 1 rok az 4 roky by P/E kupované akcie nemelo býti vyssí nez růst rocního zisku podniku G v procentech. Letos ocekávaný zisk podniku by mel býti vyssí alespon o 20% nez vloni.

Také by mel býti cekáván růst zisku podniku prístí rok. Z toho plyne PEG pod 1, tedy P/E/G pod 1.

Akcie mají potenciál rustu, kdyz maji nízké P/E, P/S, P/B nebo P/C a nekdy postací jen jeden z techto pomeru. Akcie je nekdy levná i s P/E 100, nebo s negativním P/E, P/E --, P/E N/A. a soucasne P/S pod 1 a P/B pod 1

a podnik musí zvysovat letos a prístí rok zisk o desítky procent. Negativní P/E se nikdy nepocítá, má-li podnik ztrátu, oznámí se P/E -- nebo P/E N/A.

Kdyby byl zisk podniku snízen letos pro velký jednorázový vyjimecný výdaj, treba pro nákup jiné firmy, vycházelo by letos vyjimecne vysoké P/E nebo negativní P/E, pak by se mohl dnesní kurz akcie vydeliti prumerným rocním ziskem EPS za poslední 3 roky.

Také akcie bank na konci velké financní krize roku 2009 byly extrémne levné s P/S pod 1 a P/B pod 1 a mohly se ty akcie bank roku 2009 koupit, i kdyz mely negativní P/E -- nebo extrémne vysoké P/E, protoze ty banky delaly

poslední 4 kvartály ztráty, byl negativní netto zisk pro akcii EPS.

Zisk pro akcii EPS se povazuje za manipulovatelný od úcetních podniku, tedy P/E muze býti dosti nespolehlivý údaj, nebot netto zisk se upravuje presouváním výdajů na jiné období, nebo se hlásí nepravdivý zisk,

nebo zisk znacne klesne a zmení se i ve ztrátu pri zcela zdravé vysoké investici podniku na koupení jiné firmy.

Dnes je móda udávati P/E, nebo KGV na prístí rok. To je aktuální kurz akcie / budoucí ocekávaný zisk eEPS, expected EPS. I v magazínech Focus Money a Börse online se uvádí nesmyslné KGV na prístí rok. To odporuje Grahamovi.

Nelze ohodnotit akcie na základe zisku, který podnik jeste nevydelal.

Je nesmyslné pocítat P/E, kdyz se delí dnesní kurz ocekávaným ziskem prístí rok. P/E na prístí rok je vetsinou hodne daleko od pravdy a nelze podle nej dnes kupovat akcie.

Podle Benjamina Grahama je vhodné deliti dnesní kurz akcie prumerným rocním ziskem EPS za poslední 3 roky, nebo za posledních 5 let.

Já bych nikdy nebral P/E oznámené na webstránkách a v magazínech, ale v lednu bych vypocítal P/E vydelením aktuálního kurzu akcie s netto ziskem podniku minulý rok. Uprostred roku bych aktuální kurz akcie vydelil prumerem ze zisku

lonský rok a ze zisku ocekávaného letosní rok.

Levná akcie nám ale nevynese peníze za pár mesícu, kdyz bude velký hedgefond spekulovat na pokles kurzu a objedná si proto v novinách negativní zprávy o podniku a rating sell od analytiku. Pak by akcie klesala pro tuto manipulaci

tak jak akcie bank Citigroup, RBS a HBOS roku 2008. Akcie bank USA a Británie byly silne manipulovány na burze roku 2008 a pocátkem roku 2009 jen proto, aby hedgefondy vydelaly na poklesu kurzu. Investori na tom také vydelali,

kdyz ty zmanipulované a hluboko spadlé akcie bank v letech 2008-2009 nakoupili a drzeli pak akcie bank nekolik let.

Co znamená netto, brutto, tara? To je italsky, to jsou italská slova. Netto znamená Čistý. Brutto znamená hrubý. Tara je váha obalu. Kdyz se od brutto hodnoty odectou výdaje nebo váha obalu tara, pak vznikne hodnota netto. Netto = brutto - tara.

Komplikace jen pro managery fondu, soukromý malý investor to muze vynechat:

Enterprise value = ekonomická hodnota podniku, ta je dobrá nizsí nez trzní, burzovní hodnota podniku. Podnik nás stojí ve skutecnosti méne, nez za nej zaplatíme na burze, kdyz má podnik peníze v kase a zádné dluhy.

Podnik nás stojí ve skutecnosti více, nez za nej zaplatíme na burze, kdyz má podnik dluhy a zádné peníze v kase. Value investor, kdyz kupuje akcie málo zadluzeného podniku, snízí burzovní hodnotu firmy o pozitivní netto likviditu,

takto vzniklou enterprise value vydelí poctem akcií v obehu, takto vzniklý kurz akcie vydelí ziskem EPS za poslední 4 kvartály a dostane P/E nizsí, nez se udává na webstránkách. Je-li cizí kapitál podniku vyssí nez vlastní kapitál,

pak vychází vyssí P/E, nebot se zvýsí burzovní hodnota firmy o negativní netto likviditu.

EV = ekonomická hodnota podniku = enterprise value = soucet trzní hodnoty akcií podniku a cistého dluhu minus peníze v kase. EV = market capitalization + long term debt + minority interest + preferred stock - cash and cash equivalents =

market capitalization + total debt - excess cash.

Kdyz nejaká spolecnost kupuje jiný podnik, musí zaplatit jeho cenu na burze a jeho dluhy, to se tedy secte, také získá peníze v kase podniku, ty se tedy odectou a máme ekonomickou hodnotu podniku EV.

Ekonomická hodnota podniku = burzovní hodnota firmy + negativní likvidita.

Ekonomická hodnota podniku = burzovní hodnota firmy - pozitivní likvidita.

Ekonomická hodnota podniku pro akcii = (burzovní hodnota firmy + dluh - peníze v kase) : pocet akcií v obehu.

Enterprise value = (market capitalization + - net liquidity). EV = MC +-NL.

Enterprise value per share = (market capitalization + - net liquidity) : shares outstanding.

MC/EVx100 je dobré co nejvyssí, nad 50%. Je-li MC/EVx100 mensí nez 25% je vyssí riziko bankrotu pro vysoké zadluzení podniku, ale banky snesou i 9% díky penezím klientu na kontech, které se povazují za cizí kapitál

EV pro americké firmy zjistíme na finance.yahoo.com. EV pro evropské firmy nevím, kde hledat.

Nejlepsí míra hodnocení akcií podle Morningstar.com je zalozená na free cash flow / enterprise value. To je prý mnohdy lepsí ukazatel nez ratio P/E, P/S nebo P/C. Tento málo známý cash return = výnos z penez =

volné cashflow / ekonomická hodnota podniku = free cash flow / enterprise value = volné cashflow / (burzovní hodnota podniku + dlouhodobý dluh - peníze v hotovosti ) x 100 = free cash flow / ( market capitalization + long term debt - cash) x 100.

Toto je zvlástní vzorec, který pouzívají v Morningstar.com a nelze jej pouzít pro banky. Cash return znamená, jak úcinne podnik vyuzívá vlastní kapitál a cizí kapitál pro vytvorení volného cashflow.

Takto se zjistí, kdyz se koupí celý podnik i s jeho dluhy, kolik procent z této ceny bude volné cashflow.

Na www.morningstar.com vyplníme symbol Ticker nebo jméno akcie v okénku Quotes - vyhledáme akcii a klikneme Valuation Ratios - Yields - a máme Cash Return a to je dobré nad 10%, nebo alespon 7%.

Likvidity: Likvidita znamená hotové peníze, schopnost platit, pouzitelnost, solvence. Velká likvidita na burze je rychlé vyrízení nákupu nebo prodeje akcie na burze bez velkého výkyvu kurzu.

Netto likvidita = vlastní kapitál minus cizí kapitál. Je-li vetsí cizí kapitál nez vlastní kapitál, je negativní netto likvidita. Ve výpoctu "enterprise value" se dosazuje negativní likvidita jako pozitivní a pricte se k burzovní hodnote firmy,

zatímco pozitivní likvidita se odecte od burzovní hodnoty firmy.

Cash ratio = penezní likvidita = likvidita 1. stupne, ta je dobrá nad 0,4.

Penezní likvidita = financní majetek / krátkodobé závazky

Cash ratio = cash assets / current liabilities = (cash + marketable securities) / current liabilities

Quick ratio = rychlá likvidita = likvidita 2. stupne, ta je dobrá nad 1.

Rychlá likvidita = (financní majetek + krátkodobé pohledávky) / krátkodobé závazky

Quick ratio = (cash + marketable securities + receivables) / current liabilities

Current ratio = celková likvidita = likvidita 3. stupne, ta je dobrá nad 2.

Celková likvidita = krátkodobá aktiva / krátkodobá pasiva = krátkodobé pohledávky / krátkodobé závazky

Current ratio = current assets / current liabilities

CPS = likvidní prostredky pro akcii, cash per share, Geld pro Aktie. CPS je výhodné, kdyz je nizsí nez EPS.

CPS = cash per share = pracovní kapitál na 1 akcii = working capital per share. Working capital = current assets minus current liabilities. Pracovní kapitál = krátkodobý majetek mínus krátkodobé závazky.

Operativní, pracovní kapitál predstavuje penezní hotovost pouzitelnou pro provoz podniku. Je-li krátkodobý majetek mensí nez krátkodobé závazky, jedná se o deficit, nedostatek pracovního kapitálu.

Pozitivní pracovní kapitál je nutný pro zajistení chodu podniku a uspokojení krátkodobých dluhu a pricházejících provozních výdaju.

Je-li polovina burzovní hodnoty jedné firmy pokryta likvidními prostredky, namísto udaného P/E 20 je pak jen P/E 10. Má-li druhá firma negativní likviditu rovnou polovine burzovní hodnoty, namísto udaného P/E 15 je pak P/E 30.

Pak je akcie první firmy s P/E 20 v podstate 3x levnejsí nez akcie druhé firmy s P/E 15, protoze pak je mozné porovnati s P/E 10 a P/E 30.

E/P = rocní rentabilita pořizovací ceny akcie = výnosnost pořizovací ceny akcie = 100/KGV = 100/(P/E) = zisk / kurz = ziskový výnos = rentabilita tržní ceny akcie = earnings yield = initial rate of return =

Einstandsrendite = Ertragskraft = rocní zisk podniku pro akcii /

nákupní kurz x 100 = E / P x 100.

E/P znamená, kolik procent z kurzu akcie podnik behem roku vydelává pro akcii, kolik procent z burzovní hodnoty firmy je rocní netto zisk podniku.

E/P také znamená, kolik je mozná maximální výnosnost dividendy, kdyby celý netto zisk EPS byl vyplacen jako dividenda.

Dobré je vypocítat rentabilitu porizovací ceny akcie, abychom zjistili, jestli není kurz akcie prílis vysoký pro nekolikaleté drzení akcie.

Rocní výnosnost porizovací ceny akcie E/P by mela být co nejvyssí, tedy nad 6,7% a nad úrokem 10-letých státních dluhopisů, to znamená P/E co nejnizsí, tedy pod 15.

Nám ale samozrejme nevynese akcie za rok tolik procent, kolik je E/P, ale akcie vynese podle zájmu nebo nezájmu o akcii. E/P je jen teoretická hodnota pro predstavu, jestli je investice do akcie výhodná.

Rocní výnosnost pořizovací ceny akcie E/P 5% odpovídá P/E 20 a to je slabé. E/P 6% znamená koupiti akcii s P/E 16,7. E/P 7% = P/E 14,3. E/P 8% = P/E 12,5. E/P 9% = P/E 11,1. Výborná rentabilita E/P 10% odpovídá výhodnému P/E 10.

P/E akcií se porovnává s vypocítaným P/E 10-letých státních dluhopisu. Nebo vypocítané E/P akcií se porovnává prímo s rocním výnosem dluhopisu v procentech.

Dluhopisy s rocním výnosem 4% mají P/E 25. Dluhopisy s rocním výnosem 10% mají P/E 10, akcie pro dlouholetou investici by mely míti P/E nizsí nez ty dluhopisy a technologické akcie na 1 rok az 4 roky P/E az do 20.

Na pár let se nekdy vyplatí i investice do predrazených akcií. Akcie Google (GOOG) se dostala na burzu 19. 8. 2004 s P/E 68, P/S 8, P/B 9, P/C 26, ROE 15% az 22% a kurz byl 100 dolaru. Za 1,5 roku vyrostla +372 % na 472 dolaru.

Do roku 2007 mela akcie prumerné P/E 58, tedy prumerná rocní rentabilita E/P byla 1,72%, jenze akcie Google se rentovala prumerne 93% rocne, tedy kurz rostl od 2004 do 2007 prumerne +93% rocne, protoze zisk firmy Google rostl

prumerne +86% nebo +164% rocne. Bylo prumerné rocní ROE 22% nebo 15%. Firma Google odmítá prozradit vsechno, je to riziková akcie. Pro to risiko u predrazené akcie by stacilo jen 10% penez portfolia na tuto akcii a ihned ji prodati,

kdyz kurz pozdeji -15 % klesl. Netto zisk firmy Google bal 2003 0,41, 2004 1,46, 2005 5,02, 2006 9,94, 2007 13,29 dolaru, podle www.morningstar.com - financial statements.

Ale nebylo nutno riskovat predrazenou akcii Google, také se nechalo rychle vydelat bez rizika s levnou kmenovou akcií Volkswagen +384 % za 2 roky a 4 mesíce od 28. 4. 2005 do 27. 8. 2007.

V dubnu 2005 bylo u kmenové akcie Volkswagen P/E 10, P/S 0,16, P/B 0,5 a byl ocekáván rocní rust zisku podniku +60 % roku 2005 i roku 2006. Prioritní akcie Volkswagen mela kurz, KGV, KUV a KBV o 1/4 nizsí nez kmenová akcie,

ale prioritní akcie rostla ve stejné dobe jen +288 %. Protoze firma Porsche nakupovala veliké mnozství kmenových akcií VW a zádné prioritní akcie, aby získala ve vedení Volkswagenu vliv a to jde jen s kmenovými akciemi.

Pro dlouholetou investici je vhodné koupit kazdou akcii v dobe blízko nejnizsího P/E, jaké posledních 10 let akcie dosahovala, tedy koupit pod historickým prumerným P/E u té akcie. Akcie bank mely posledních 10 let asi P/E od 7 do 28.

Akcie od elektroniky asi P/E 15 az 200.

Akcie na 1 rok az 4 roky. Nekdy se vyplácí lépe akcie s P/E 20 od podniku s +20 % rocne rostoucím ziskem, nez akcie s P/E 10 od podniku s +10 % rocne rostoucím ziskem. Ale zisk neporoste 10 let +20 % rocne a jednou ta akcie

s P/E 20 bude predrazená. P/E vystoupí na P/E 50, nekdy i P/E 200, také zisk poklesne pozdeji oproti minulému roku a akcie klesne na zlomek svého nejvyssího kurzu jak roku 2002. Zatímco akcie s P/E 10 muze rusti pomalu

a jiste i 10 let, zvláste kdyz je z ní nadprumerná dividenda, kvuli které ji mnoho akcionáru a fondu nikdy neprodává. U predrazených akcií s vysokým P/E je propad kurzu behem jediného dne mnohem hlubsí nez u akcií levných s P/E 10,

kvuli zklamání ze zpráv o spatném zisku minulý kvartál a kvuli zklamání ze zpráv o spatné vyhlídce na zisk na celý rok.

P/E = KGV znamená pocet let, které podnik potrebuje, aby dosáhl zisk na akcii rovný jejímu kurzu, je-li zisk podniku EPS stejný kazdý rok. Pri P/E 30 se nám nase investice do akcie vrátí za 30 let, kdyby byl celý netto zisk vyplacen

akcionárum jako dividenda (kdyby byl netto zisk podniku kazdý rok stejný) a pak bychom jeste samozrejme také dostali investovaný kapitál zpátky po prodeji akcie.

Účetní hodnota podniku = vlastní kapitál podniku. Účetní hodnota podniku = celková aktiva tedy levá strana bilance mínus dluhy z pasiv z pravé strany bilance - nehmotná hodnota jmení - nominální hodnota vlastních prioritních akcií.

Účetní hodnota = book value = assets minus debts = total assets minus total liabilities. Buchwert = Aktiva minus Schulden.

Vlastní kapitál podniku = shareholder´s equity = Eigenkapital. Vlastní kapitál = soucet nominálních hodnot prodaných vlastních akcií + agio + zisk letosní a zisk z minulých let + cást zisku cizích firem z cásti vlastnených.

Účetní hodnota akcie = vlastní kapitál podniku / počet akcií v oběhu = (aktiva - dluhy) / počet akcií v oběhu. Urcení úcetní hodnoty je dosti komplikované a výpocty jsou rozdílné,

my vsak s tím nemáme zádný problém, protoze vezmeme z magazínu a webstránek hotový pomer P/B, KGV.

Soucasná hodnota vlastního majeteku neboli stálá aktiva mínus dluhy, to je to, co by akcionári mohli dostat, kdyby podnik zkrachoval, to je likvidacní hodnota podniku.

Likvidacní hodnota akcie vznikne, kdyz podnik byl zlikvidován a prodal vsechna aktiva za soucasné ceny a zaplatil vsechny dluhy a co zbyde, vydelí se poctem akcií v obehu.

Účetní hodnota akcie není vnitřní hodnota akcie, ale neco zcela jiného.

P/B = PBR = P/BV = KBV = pomer trzní a úcetní hodnoty akcie = kurz akcie / účetní hodnota akcie = price / book value = price to book value ratio = Kurs / Buchwert Verhältnis.

Také platí P/B = KBV = trzní hodnota podniku / (celková aktiva - dluhy) = dnesní celková burzovní hodnota vsech akcií podniku / úcetní hodnota podniku.

Je výhodné kupovati akcie s P/B co nejnizsím. Jen akcie s P/B 0,1 az 0,9, také s P/B pod 2, maximálne a zcela vyjímecne s P/B 4. Samozrejme koupit jen akcie od podniku, který ocekává letos rust zisku o více nez 20%

a také ocekává rust zisku prístí rok. U akcií na stálo jen pro dividendy by mel rusti zisk podniku průmerne alespon +10 % rocne, to je za 10 let alespon +160 %.

P/B je optimální v kazdé branzi jiné. P/B dává zkreslený dojem drahosti akcie u podniku s vysokým zadluzením. Pomocí P/B je dobré porovnávat drahost akcií jen stejne zadluzených podniku. Pri dvojnásobném zadluzení podniku vychází dvojnásobné P/B akcie.

Akcie podniku, který má polovicní vlastní majetek na akcii se zdají 2x drazsí nez akcie jiného podniku pri stejném kurzu obou akcií. Ale s polovicním vlastním kapitálem podniku vychází také 2x vyssí rentabilita vlastního kapitálu

ROE pri stejném zisku na akcii u obou ruzných podniku.

P/S = PSR = KUV = pomer ceny a trzby na akcii = kurz / obrat pro akcii = price / sales = price to sales ratio = Kurs / Umsatz Verhältnis.

Je výhodné kupovati akcie s P/S co nejnizsím. Jen akcie s P/S pod 1, vyjímecne s P/S 2 a nikdy nekupovat akcie s P/S 3, jestlize chceme prodati akcie s výnosem za 1 rok az 4 roky. Kdyz prikupujeme stále stejné akcie kazdý rok,

abychom jednou zili jen z dividend, prikoupíme nekdy akcie i s P/S 3.

P/S nad 5 je extrémne nebezpecné.

Akcie Ford nebo General Motors mívaly také nízké P/S, ale kdyz zisky podniku nerostou pro silnou konkurenci jiných firem, nerostou ani akcie.

Trzby a výnosy podniku by mely kazdorocne rusti, dobré by bylo prumerne aspon +10 % rocne. Rust trzby = sales growth. Rust výnosu = revenue growth.

Bohuzel nikde v tabulkách v tisku ani v internetu nenajdeme ocekávaný rust trzby podniku, tedy se musíme casto spokojiti s ocekávaným rustem zisku podniku. Kdyz roste rocní zisk podniku jen kvuli úsporám u výdaju a soucasne klesá

rocní trzba podniku, není to dobré pro akcii. Ale kdyz cteme clánky o zisku podniku minulý kvartál, mnohdy tam najdeme i sdelení, jaký rust trzby a zisku ocekává chef podniku tento rok.

P/S nepodléhá bilancním a danovým pravidlum v kazdé zemi ruzným, nedá se upravovat, nedá se manipulovat trzba podniku. P/S existuje i u mladých firem pracujících se ztrátou, kde P/E není k dostání. P/S existovalo také

u bank delajících ztráty roku 2009, kdyz P/E nebylo k dostání. P/S je tedy presnejsí nez P/E pro posouzení drahosti akcie.

P/S se lisí podle druhu branze. P/S znamená, za kolik let se nechaji z trzby podniku zaplatit akcie za aktuální burzovní kurz, kdyby byly trzby podniku kazdorocne stejné.

P/C = PCR = P/CF = KCV = pomer ceny akcie a cash flow na akcii = kurz / tok hotovosti pro akcii = price / cash flow = price to cash flow ratio = Kurs / Cashflow Verhältnis.

Je výhodné kupovati akcie s P/C co nejnizsím. Jen akcie s P/S pod 5 a maximálne s P/C 15. P/C je optimální v kazdé branzi jiné.

P/C nepodléhá bilancním a danovým pravidlum v kazdé zemi ruzným a nedá se upravovat, nedá se manipulovat tok hotovosti cash flow podniku. P/C je tedy pravdivejsí nez P/E pro posouzení drahosti akcie. P/C znamená,

za kolik let zaplatí cash flow podniku akcie za aktuální burzovní kurz, kdyby bylo cash flow kazdorocne stejné.

Kdyz najdete akcii s trvalým P/C 2, meli by jste vzíti hypotéku na vás dum a tolik akcií koupit, kolik jich dostanete, povídal Peter Lynch. Samozrejme, aby se akcie vyplatila, musí podnik zvysovat rocní zisk, nestací jen, ze je akcie levná s P/C.

A je nutno diverzifikovat a rozdelit peníze na ruzné akcie, nejenom koupit akcie jedné firmy s P/C 2 za vsechny peníze, to ne.

Růst zisku za rok G = earnings increase = earnings growth = Gewinnwachstum = EPS growth. Odhadovaný = estimated = erwartet.

PEG = dKGV = P/E/G = pomer ceny akcie a zisku na akcii delený rustem zisku = kurz akcie dnes / zisk na akcii posledních 12 mesícu / ocekávaný rust zisku budoucích 12 mesícu = price / earnings / growth = price to earnings to growth ratio

= P/E/growth = KGV / Gewinnwachstum. Je výhodné koupiti akcie s nízkým PEG 0,1 az 0,9 (maximálne PEG 1,5), to jsou akcie levné od podniku ocekávajícího vysoký růst zisku. To PEG pod 1 znamená jen, ze rocní růst zisku podniku

by mel být vyssí nez P/E.

Dbáti na PEG má význam pri krátkodobé investici do akcií. Nejůspesnejsí manager fondu Peter Lynch kupoval nejradeji akcie s PEG pod 1. John Templeton mel rád PEG 0,5 a nizsí.

PEG je ale znacne nespolehlivý ukazatel, pocítá s rustem zisku prístích 12 mesicu a ten analytici tezko mohou uhádnout.

Kdyz platí, ze (víceletý průmerný růst zisku podniku G + dividendový výnos %) / P/E > 2, je to výborná investice. Kdyz (G + divi%) / P/E = 1,5, je to dobrá investice. Kdyz (G + divi%) / P/E < 1, je to spatná krátkodobá investice,

ale na 10 let ujde také, kdyz zisk podniku roste prumerne alespon +10 % rocne a dividenda je kazdý rok vyssí nez 3% z kurzu akcie.

Rust zisku podniku je hlavním motorem rustu kurzu akcie. Levná akcie s nízkým P/E, P/S, P/B, to nic neznamená bez rustu zisku a trzby podniku, nebot 4x rocne muze býti oznamováno, ze zisk minulý kvartál byl slabý

a slabá je i vyhlídka na letosní rok a tak 4x rocne muze akcie -18 % klesnout behem jediného dne. Tak to delala i akcie Nokia v letech 2003-2005, jen kvuli hlásení o zisku za minulý kvartál a vyhlídce na rok se nekolikrát za rok

propadla -18 % behem jediného dne.

Jestli nekdo v minulosti krásne vydelal s levnou akcií od podniku bez rostoucího zisku, byla to veliká náhoda, kterou není radno zkouset znova. Asi ta akcie rostla, kdyz velký investor masivne nakupoval, nebo byli lidi na tu akcii

naverbováni tiskem, diskusními fóry a televizí.

Kdyz z PEG je GPE = G/P/E. Pak je atraktivní akcie s GPE nad 1 a málo zajímavá akcie je s GPE pod 1. GPE je PEG z cásti naruby, P/E je stejné, ale G se presune zazadu dopredu. GPE pouzívá asi 50x méne lidí nez PEG,

ale GPE najdeme také v nekolika knihách.

Net profit margin = NPM = netto marge = netto rentabilita tržeb = netto Gewinnspanne = net return on sales = NROS.

Net profit margin je pomer cistého zisku a trzby na akcii = (netto zisk po dani / trzba) x 100 = (net income after tax / sales) x 100 = (netto Gewinn nach Steuer / Umsatz) x 100.

Netto marže je dobrá nad 10% a lepsí nad 15% po 5 az 10 minulých let a soucasne nejvyssí mezi podniky stejného oboru. Net profit margin znamená, kolik procent je netto profit firmy z její trzby.

Net profit margin podniku je k nalezení na finance.yahoo.com a www.forbes.com.

Jinak je mozno hledati také s Google +"jméno podniku" +"net profit margin".

Tržba = obrat = sales = revenues = Umsatz.

ROS = return on sales = provozní rentabilita tržeb = provozní marge = Umsatzrendite = operating profit margin = OPM = operative Gewinnspanne.

ROS = podíl zisku a trzby na akcii = (zisk pred daní / trzba) x 100 =

(income before tax / sales) x 100 = (Gewinn vor Steuer / Umsatz) x 100.

Operativní marge ROS je dobrá nad 20%, ale urcite by mela býti alespon nad 10% a soucasne nejvyssí mezi podniky stejného oboru.

Brutto marge je dobrá nad 30%. Brutto marže = gross margin = brutto Gewinnspanne. Brutto marge znamená, kolik procent zustane z trzby podniku po odectení výrobních nákladů.

Cash flow marge = cashflow / trzba x 100 = cash flow / sales = Cashflow / Umsatz. Cashflowmarge je dobrá nad 15%.

ROE = return on equity = návratnost vlastního kapitálu = rentabilita vlastního kapitálu = výnosnost vlastního kapitálu = EKR = Eigenkapitalrendite.

ROE = podíl zisku a vlastního kapitálu na akcii = rocní netto zisk pro akcii / vlastní kapitál pro akcii x 100 = earnings per share / shareholder´s equity per share x 100 = Gewinn pro Aktie / Eigenkapital pro Aktie x 100.

Vlastní kapitál = celková aktiva - celkové závazky. ROE znamená, kolik procent je netto zisk z penez akcionáru investovaných do podniku.

ROE je dobré nad 15% po 5 az 10 minulých let pro dlouholeté drzení akcií, je-li ROE nizsí, je nutno alespon porovnati, zda v tom jednom oboru, industry volíme akcie firmy s tím nejvyssím ROE ze vsech firem.

Value investori drzící akcie léta dbají velice na vysoké ROE u podniku a ROE je tím vyssí, cím vyssí je dluh podniku. Dríve se investorum líbilo, kdyz byl cizí kapitál maximálne 33% z celkového kapitálu, dnes ale se bere, ikdyz je cizí kapitál 75%

z celkového kapitálu, to je ale hranice tech 75%. Vyssí zadluzení uz není dobré, pak nemusí být podnik vzdycky schopen platit. Má-li podnik namísto 33% cizího kapitálu 75% cizího kapitálu z celkového kapitálu, má pak 2,6x vyssí ROE

a pro nekteré value-investory je akcie zajímavejsí.

Warren Buffett porovnává ROE s úrokem dluhopisů a tak chce mít ROE co nejvícekrát vyssí nez je úrok dluhopisů.

Rentabilita vlastního kapitálu ROE je tím vyssí, cím je více cizího kapitálu a méne vlastního kapitálu. Kdyz je z celkového kapitálu témer 100% cizí kapitál a témer 0% vlastní kapitál, pak je ROE nejvyssí,

ale podnik nebo banka stojí pred zhroucením. Banky, pojistovny a podniky by nemely bezohledne usilovat o co nejvyssí ROE, ale také o nízké zadluzení.

Leverage effekt: Vyplatí-li se zvýsit cizí kapitál, zvýsit zadluzení pro zvýsení rentability vlastního kapitálu ROE, nazývá se to leverage effect, pákový efekt. Také máme pákový efekt pri nákupu derivátu na dluh.

Teoreticky by mel růsti kurz bezdividendové akcie a také růsti zisk podniku prumerne +20 % rocne, je-li průmerné ROE 20%.

Je-li dividenda 1/3 ze zisku podniku, mel by kurz růsti o 1/3 méne, nez je ROE. To písou v knize páni Benjamin Graham a David Dodd. Ale vysoce zadluzený podnik dosáhne snadno ROE 60 a pochybuju, ze bude akcie proto za rok +60 % rusti.

Nebot akcie roste rocne spíse podle rustu rocního zisku a ne podle hodnoty ROE. Pivovar Anheuser Busch roku 2006 mel ROE 60, cizí kapitál byl 3x vyssí nez vlastní kapitál, zisk rostl prumerne +8 % rocne, ale akcie od 2003 do 2007 nerostla vubec.

Zatímco zisk firmy Google rostl prumerne +86 % rocne, ROE bylo 22% a akcie 2004-2007 rostla prumerne +93 % rocne pri prumerném P/E 58.

Tedy Benjamin Graham nemluvil vsude pravdu, nebo mel bláhové nápady.

K růstu kapitálu v dividendových akciích je nutno ale tu dividendu zase pricíst, kdyz uz by mel být růst kurzu nizsí nez růst zisku, kvůli dividende.

A pak vyjde stejný růst kapitálu u bezdividendových jako dividendových akcií, jestli mají podniky stejný růst zisku.

Zadluzení podnikum nevadí, ale nekdy také prospívá. Zadluzení je výhoda, kdyz prinese profit a pujcené peníze prinesou vyssí zisk, nez je ztráta s úroky z kreditu. Podniky si pujcují peníze pro zajistení a maximalizaci profitu

a behem let netto hodnota podniku roste více nez bez zadluzení. Vetsina podniku není schopna dosáhnout dobrý zisk bez cizího kapitálu a není optimální nemíti zádný dluh.

Výnos - úroky = profit. V letech 1965-1981, kdyz bylo zadluzení USA nejmensí, akcie vubec nerostly. Benjamin Graham kupující akcie podniku se zadluzenim do 0,5, kde vlastní kapitál byl 2x vyssí nez cizí, mel velice líné akcie,

zvláste kdyz byl spokojen, ze zisk podniku roste jen +7 % rocne. Dobrá a bezpecná bude i investice do akcií, kdyz je cizí kapitál podniku 2x vyssí nez vlastní kapitál.

ROI = return on investment = výnosnost investice = Anlagenrendite.

ROI = podíl zisku a vlozeného kapitálu na akcii = netto zisk / investice x 100 = EPS / investment x 100 = Gewinn / Anlage x 100. Investice zde znamená, kolik podnik investoval na dosazení zisku, nebo kolik my jsme investovali do akcie.

ROI je dobré nad 10%.

ROIC = return on invested capital = výnosnost investovaného kapitálu = Kapitalrendite.

ROIC = (netto zisk + úrokové výdaje) / (vlastní kapitál + závazky) x 100 = (net income + interest expense) / ( total capitalization) x 100. ROIC je dobré nad 12% a

výborné je ROIC 25%.

ROC = return on capital = výnosnost celkového kapitálu = Gesamtkapitalrendite.

ROC = podíl zisku a celkového kapitálu na akcii = zisk po zdanení / celkový kapitál x 100 = netto zisk / (vlastní kapitál + cizí kapitál) x 100 = EPS / total capital x 100 = net income after tax / (equity + debt) x 100 =

Nettobetriebsgewinn nach Steuern / (Eigenkapital + Fremdkapital) x 100. ROC je dobré nad 10%. Výnosnost nebo rentabilita celkového kapitálu je rocní výnos podniku z penez celkem do podniku investovaných.

ROA = return on assets = výnosnost aktiv = Rendite des Vermögens.

ROA = podíl zisku a celkového majetku na akcii = zisk / celková aktiva x 100 = net income / assets x 100 = Gewinn / Vermögen x 100. ROA znamená kolik procent je netto zisk z aktiv, jak je schopný podnik vyuzít aktiva na profit.

Velké koncerny mívají ROA 5%, technologické firmy mívají ROA 20%. Je dobré vybrat si akcie firmy s tím nejvyssím ROA ze vsech firem ve stejném oboru, ROA nad 6% dosahované po 5 az 10 minulých let.

Pro mnohé investory je ale ROI, ROIC a ROC ta samá vec, nebo namísto úroku u ROIC odecítají dividendy od netto zisku.

ROI znamená pro nekoho = (zisk z investice - výdaje)/ výdaje = (gain from investment - cost of investment)/ cost of investment.

Ukazetele ROC, ROA, ROE najdeme na moneycentral.msn.com pro akcie západní Evropy a USA. Vyhledati akcii podle jména firmy a kliknouti Key Ratios, Investment Returns,

Return On Equity, Return On Assets, Return On Capital.

Dividendy: Kdyz podnik platí dividendy, mely by se dividendy kazdorocne zvysovat prumerne asi o 10%, nebo alespon neklesat. A meli bychom voliti akcie s vyssím výnosem dividend nez 3% z kurzu akcie.

Dividendový výnos = pomer dividendy a ceny akcie v % = dividend yield = Dividendenrendite = dividendová rentabilita v % = dividenda / kurz akcie x 100

Akcie s dividendou neklesají nikdy tak hluboko, jako akcie bez dividend, hlavne kdyz se platí dividendy alespon 4% po ctvrtine 4x rocne. Hodne lidí na svete a také pojistovny a podniky závisí na stalém príjmu z dividend

a ani pri velkém krachu jako 2000-2002 akcie neprodají.

Pricteme-li k růstu kapitálu 3% rocne dividendy, dostaneme dalsí prírustek kapitálu +34% za 10 let, +81% za 20 let , +143% za 30 let a +226% za 40 let.

Podnik by si mel nechat více nez polovinu netto zisku EPS pro modernizaci a expanzi, méne nez polovinu zisku vyplatit jako dividendu.

Je-li dividenda vyssí, napríklad 7% z kurzu akcie, chce nalákat podnik na své málo atraktivní akcie a pritom ty peníze potrebuje, má pred sebou pokles zisku a z toho vyplývá pokles kurzu akcie.

Podniky se spatným ziskem financují vysoké dividendy kreditem.

Jestli vyplatí podnik celý netto zisk jako dividendy, muze si dovolit bez kreditu presne dividendu 10% z kurzu pri P/E 10 a 5% z kurzu pri P/E 20.

Vnitřní hodnota akcie = intrinsic stock value = innerer Aktienwert = fair cena akcie, 10x méne casto se pouzívá pro to samé také výraz fundamentální hodnota akcie = fundamental value.

Je výnosné a bezpecné kupovat akcie pri kurzu pod vnitřní hodnotou akcie. Pro nekteré akcie se oznamuje nejaká podivná vnitrní hodnota na webstránce www.valuepro.net - calculator - intrinsic value

1. Výpočet doporučené ceny akcie: Phil Town pouzívá vzorec:

eP/E x eEPS : 4 = doporucená cena akcie.

eP/E je ocekávané P/E za 10 let a bere se prumerné P/E za posledních 10 let, nebo 2x vyssí císlo, nez je prumerný rocní rust zisku a platí to nizsí císlo jako eP/E.

eEPS je ocekávaný zisk za 10 let, tedy dnesní zisk zvýsíme kazdorocne o ty procenta, jako je prumerný rocní rust zisku minulých 5 a ocekávaný rocní rust zisku budoucích 5 let.

Jako rentabilitu nasí investice pozadujeme minimálne 15% rocne, tedy ROI 15% a proto musíme kurz za 10 let vydelit presne se 4, abychom dostali dnesní pro nákup doporucenou cenu akcie.

Pro jistotu, ze je nekde chyba ve výpoctu, je dobré koupit akcie, kdyz jsou aspon 2x levnejsí nez vnitrní hodnota akcie, tedy MOS = margin of safety = 100%.

Na to má Phil Town na jeho webstránce www.ruleoneinvestor.com Sticker + MOS calculator.

My pozadujeme rentabilitu investice 15% rocne, ale koupením akcie 2x levneji nez je vnitrní hodnota akcie bychom mohli dosáhnout rentabilitu vyssí. Opravdovou rentabilitu investice

do akcie po letech muzeme vypocítat na kalkulátoru ROI calculator.

Kdyz se koupí akcie za polovicní cenu nez vnitrní hodnota, jsou vetsinou ty rusty kurzu mnohem vyssí, nez u akcií predrazených od podniku bez rustu zisku.

To je dobrý vzorec, kdyz se nestará vubec o úrok dluhopisu, ale vypovídá jen, ze akcie muze rusti tolik, kolik roste zisk podniku, nebo více, kdyz koupíme akcie pri jejich podprumerném P/E.

U cyklických akcií nelze vzorec pouzít, ty firmy zvysují casto zisk jen asi 3 roky, ale i cyklické akcie mohou rusti jako roste zisk tech firem a pri podprumerném P/E jeste více za pouhé 3 roky a pak akcie se akcie prodají.

2. Vzorec: Vnitřní hodnota akcie P = rocní zisk podniku na akcii : úrok 10-letých státních dluhopisů

Vnitřní hodnota akcie P = E : Y = EPS : %Bonds

Je-li Y úrok dluhopisů 4% a EPS rocní zisk podniku na akcii 1,2 dolaru, pak 1,2 : 0,04 = 30 dolarů vnitrní hodnota akcie a my bychom meli koupit akcie jen, je-li kurz znacne nizsí nez 30,

napriklad za 15 dolarů, to je pak míra bezpecnosti MOS 100%.

3. Vzorec: Vnitřní hodnota akcie P = E (8,5 + 2G)

Tento vzorec vymyslel a snad i pouzíval Benjamin Graham

P = fair kurz, E = EPS = rocní zisk podniku pro akcii, G = budoucí odhadovaný rocní rust zisku podniku, 8,5 = dle Grahama správné P/E pro akcie nerostoucí spolecnosti.

4. Výpočet: vnitřní hodnoty akcie P = E x (8,5 + 2G) x (4,4 : Y)

Y je úrok 10-letých státních dluhopisů nebo 30-letých státních dluhopisů

Príklad: earnings 2 dolary, G +10 %, Y 6% se pocítá 2 x [8,5 + (2x10)] x (4,4 : 6) = 2 x 28,5 x 0,73 = 41,61 dolaru vnitrní hodnota akcie, fairový kurz.

Pro víceleté drzení akcií je dobré koupiti akcie pri kurzu znacne nizsím nez je vnitrní hodnota akcie, napríklad za polovinu vnitrní hodnoty.

Dobré je také koupit akcie pri nizsím kurzu nez je "netto obezný majetek pro akcii" = "netto current assets per share" = "Netto Umlaufvermögen pro Aktie".

Pochybnosti o smyslu vnitrní hodnoty akcie. Kdyz byl roku 2009 úrok dlouholetých státních dluhopisu USA 2%, mely dluhopisy P/E 50 a pak by byla vnitrní hodnota akcie rovna kurzu akcie pri P/E 50 a s mírou bezpecnosti MOS 100%

bylo mozné koupit americké akcie i s P/E 25 a to není rozumné. Proto radeji nepocítat vnitrní hodnoty a dbát radeji na nízké P/E, P/S, P/B a rust zisku podniku krátkodobe +20 % za rok nebo dlouhodobe prumerne +10 % rocne.

MOS = E/P% - Bonds% = míra bezpečnosti = margin of safety = Sicherheitsmarge = Sicherheitsspanne.

Míra bezpečnosti = E/P% - Bonds% = rentabilita tržní ceny akcie mínus úrok 10-letých státních dluhopisů.

To je rozdíl, o kolik procent je rentabilita tržní ceny akcie vyssí nez je úrok 10-letých státních dluhopisů. Míru bezpečnosti MOS vymyslel Benjamin Graham.

Pro víceletou investici potrebujeme co nejvyssí míru bezpečnosti.

Príklad: akcie má P/E 12, to znamená 100/P/E = E/P 8,3%, dluhopisy mají 4%, E/P akcie je 4,3% nad dluhopisy, to je výborná míra bezpečnosti 107%, kdyz úrok dluhopisů 4% se bere jako 100% a 8,3% je tedy 207%.

Pro jistotu, ze je nekde chyba ve výpoctu, je dobré koupiti akcie, kdyz jsou aspon 2x levnejsí nez vnitrní hodnota akcie, tedy MOS, margin of safety 100%. Zase pochybuju o MOS a staral bych se radeji o na nízké P/E, P/S, P/B

a rust zisku podniku zcela nezávisle na tom, jak vysoké jsou zrovna úroky dlouholetých státních dluhopisu.

Hodnota akcie je rovna prítomné hodnote budoucích cashflows. Ty budoucí cashflows vsak je tezké uhádnout.

Vnitrní hodnota podniku je diskontovaná hodnota penez, které mohou býti vzaty z podniku celou jeho zbývající existenci. Vnitrní hodnota podniku je rovna dnesní hodnote vsech penez, které podnik v budoucnu vynese.

Diskontovat znamená snízit hodnotu kazdý rok o úroky 10-letých státních dluhopisu, které na budoucích 10 let ale tezko uhádneme. Diskontovat cash flow, DCF model pro výpocet vnitrní hodnoty akcie by byl zbytecne zdlouhavý

a komplikovaný presný výpocet z odhadovaných hodnot, tedy zcela k nicemu.

Tedy se nemusíme starat o vnitrní hodnotu akcie a starati se o to,

aby podnik minulá i budoucí leta zvysoval zisk, protoze mu neskodí konkurence a jeho akcie mela v její historii a ve srovnání s jinými podniky z oboru dnes nejaké nízké pomery P/S, P/B, P/E, P/C.

Vzdyt se odhadovalo roku 2007 v Börse-Online, Handelsblatt a na www.onvista.de, ze veliká a kontrolovatelná firma Bayer AG z indexu DAX ocekává roku 2007 rust zisku +140 %, +40%, +4% a to je odhad analytiku jen na 1 rok dopredu.

Jak by se tedy mohl odhadnout rust zisku na 10 let dopredu.

Dluh podniku nebo cizí kapitál by mel být aspon 2x mensí nez vlastní kapitál podniku = dluh nizsí nez 50% vlastního kapitálu = míra zadluzení 50% = podíl vlastního kapitálu 66% z celkového kapitálu.

Ale vyssí zadluzení podnikum nevadí ale prospívá. Zadluzení je výhoda, kdyz prinese profit a pujcené peníze prinesou vyssí zisk, nez je ztráta s úroky z kreditu. Podniky si pujcují peníze pro zajistení

a maximalizaci profitu a behem let netto hodnota podniku roste více nez bez zadluzení. Vetsina podniku není schopna dosáhnout dobrý zisk bez cizího kapitálu a není tedy optimální nemíti zádný dluh. Tedy se vyplatí i investice do akcií,

kdyz je cizí kapitál 2x vyssí nez vlastní = míra zadluzení 200% = podíl vlastního kapitálu 33% z celkového kapitálu.

U turnaround akcií a nemocných podniku je nutné nejvíce dbáti na nízké zadluzení a dostatek vlastního kapitálu, protoze to rozhoduje, zda podnik krizové slabé období prezije a nezkrachuje.

Krátkodobé dluhy jsou nezajímavé. Dlouhodobé dluhy by mel podnik splatit za maximálne 3 roky. Na to je tento jednoduchý vzorec. Dlouhodobý dluh : volné cashflow = dobré nizsí nez 3.

Také dlouhodobý dluh "long term debt" by mel býti maximálne 3x vyssí nez "net income" (to neplatí pro banky) a to najdeme pro americké a velké evropské firmy na http://moneycentral.msn.com - fundamentals: financial results -

statements: balance sheet + income statement.

1. Míra zadlužení = stupeň zadlužení = cizí kapitál / vlastní kapitál x 100 = dluh / vlastní kapitál x 100 = nebo nekdy dlouhodobý dluh / vlastní kapitál x 100. Verschuldungsgrad = gearing = debt to equity ratio =

debt / equity x 100 = Total Liabilities / Stockholder´s Equity x 100, nebo nekdy long term debt / shareholder´s equity x 100 = debt as percentage of equity =

Fremdkapital / Eigenkapital x 100. Míra zadlužení je dobrá pod 50%, < 50%, < 0,5, < 1/2 = dluh nebo cizí kapitál alespon 2x nizsí nez vlastní kapitál.

Benjamin Graham pozadoval pri výberu akcií vlastní kapitál 2x vetsí nez cizí kapitál, tedy cizí kapitál 2x mensí nez vlastní a maximálne 1:1, tedy stupen zadluzení 50% az 100%, ale u energetiky i 2x vyssí cizí kapitál nez vlastní

a pak jiste mnohem vyssí cizí kapitál u bank.

Warren Buffett a Ken Fisher jsou spokojeni a koupí akcie i pri stupni zadluzení podniku 300% a u bank i 1 000%.

Nekteré banky mívají míru zadluzení vyssí, také jen 1100% az 2400%, tedy vlastní kapitál jen 4% az 9% z celkového kapitálu aniz by byly vysoko zadluzeny, nebot mezi cizí kapitál se pocítají peníze klientů na kontech,

na sporitelních knízkách a na termínových vkladech.

2. Kvóta, míra, podíl vlastního kapitálu = vlastní kapitál / celkový kapitál x 100 = vlastní kapitál / pasiva x 100 = Eigenkapitalquote = equity quota = equity to capital ratio = equity / capital x 100 =

Eigenkapital / Gesamtkapital x 100. Podíl vlastního kapitálu je dobrý nad 66%, > 66%, > 0,66, > 2/3 = dluh nebo cizí kapitál alespon 3x nizsí nez celkový kapitál.

Nekteré banky mívají vlastní kapitál i pouhých 4% az 9% z celkového kapitálu, podíl vlastního kapitálu 4% az 9%, cím mají klienti v bance ulozeno více penez, tím nizsí je procento vlastního kapitálu banky.

Banky operují s riskantní pákou (Hebel, leverage) 50:1, mají-li vlastní kapitál jen 2% z bilancní sumy (100 / 2% = 50),

jako Deutsche Bank roku 2007. Roku 2008 ve velké financní krizi se usilovalo o to, aby mely banky alespon 10% vlastní kapitál, pak by to byla páka 10:1.

Dynamická míra zadluzeni = dynamic gearing = dynamic debt-equity ratio = dynamischer Verschuldungsgrad = cizí kapitál / cashflow = debt / cash flow = Fremdkapital / Cash Flow

Kapitálová přiměřenost = ukazatel kapitálové přiměřenosti = Kernkapitalquote = core capital quota = tier 1 ratio = jádrový kapitál / rizikově vážená aktiva x100. KP = JK / RVA x 100. Má býti nad 8%.

Jádrový kapitál = splacené základní jmení + splacené emisní agio + povinné rezervní fondy + rezervní fondy ze zisku + nerozdelený zisk z predchozích období mínus rezervy (neuhrazená ztráta z minulých let + ztráta bezného období + goodwill +

nehmotný majetek banky + nabyté vlastní akcie).

Jádrový kapitál = Kernkapital = core capital = tier 1 = basic equity.

Rizikove vázená aktiva = financní aktiva a komoditní aktiva drzená za úcelem obchodování a dosazení zisku z cenových rozdílu a zmen úrokových mer + úvery + cenné papíry + podílové listy + poskytnuté bankovní záruky.

Rizikove vázená aktiva = risikogewichtete Aktiva = risk-weighted assets

Zvysování kapitálové primerenosti znamená vyssí bezpecnost pro klienty, ale také znamená snizování zisku podniku nebo banky pripadajícího na jednotku kapitálu a znamená snízení rentability ROE. Kapitálová primerenost je míra financní

síly banky nebo podniku. Banky mají povinnost udrzovat kapitálovou primerenost alespon 8%, nejlépe nad 10%, tedy musí jejich riziková aktiva podlozit alespon z 8% vlastním kapitálem a alespon z 8% jádrovým kapitálem Tier1.

Jádrový kapitál je ten nejlepsí kapitál banky a koncem roku 2008 byl u evropských bank prumerne Tier1 9.1%, tedy vetsina bank na tom byla dobre. Samozrejme ta rentabilita vlastního kapitálu ROE by mela býti alespon 15%.

Podle predpisu pro banky Basel 1, Basel 2, musí býti dnes Tier 1 alespon 8% a vyssí a pri poklesu pod 4% je povinnen financní dozor banku zavríti pro veliké riziko. Slovo tier z anglictiny prelozené znamená hodnost,

z nemciny prelozené znamená zvíře. Existují financní pojmy tier 1, tier 2, tier 3.

Goodwill znamená rozdíl mezi hodnotou firmy, kterou nakupující firma platí a spravedlivou hodnotou nakupované firmy. Goodwill je rozdíl mezi trzní hodnotou a úcetní hodnotou nakupované firmy.

Ta suma zaplacená navíc, pozitivní goodwill je v bilanci jako jmení a ve výkazu zisku a ztráty jako výdaje a muze být odepisována kazdý rok po cástech 5 az 20 let a ten odpis snizuje netto zisk podniku.

Je dobrý goodwill maximálne polovicní nez je vlastní kapitál podniku. Tedy pomer goodwill / vlastní kapitál x 100% je dobrý < 50%, kdyz hledáme podnik s bezpecnou a výnosnou akcií. Ale máme i negativní goodwill.

Negativní goodwill je, kdyz je nákupní cena podniku nizsí nez jeho úcetní hodnota.

Fundamentální analýza akcií a podniků B):

Účetní uzávěrka podniku = finanční výkazy pro kontrolu funkce podniku jsou 4 druhu: rozvaha, výkaz zisku a ztráty, výkaz toku hotovosti - cashflow, výkaz vlastního kapitálu.

Financial statements are 4: balance sheet, income statement = earnings statement, statement of cash flows, statement of shareholder´s equity.

Jahresabschluss hat 4 Bestandteile: Bilanz, Gewinn- und Verlustrechnung (GuV), Kapitalflussrechnung = Cashflowrechnung , Eigenkapitalveränderungen = Eigenkapitalentwicklung.

Účetní uzávěrku dělá podnikový účetní a kontroluje auditor. Audit je kontrola.

1) Bilance, rozvaha, Bilanz, balance sheet, finanční analýza podniku a banky:

Aktiva musí být stejne vysoká jako pasiva, to znamená bilancní rovnováha, levá strana rozvahy musí býti rovna pravé strane rozvahy.

Vysoce ekonomicky studovaný investor nebo manager akciového fondu dukladne kontroluje aktiva a pasiva podniku posledních 5-10 let, zda bývá vlastní kapitál alespon 2x vyssí nez cizí kapitál,

aktiva vyssí nez hodnota firmy v akciích = marktkapitál, obezný majetek alespon 2x vyssí nez krátkodobý cizí kapitál t.j. krátkodobé závazky. Manager fondu nebo dlouhodobý rozumný investor také kontroluje, jestli zisk, trzba,

vlastní kapitál nebo úcetní hodnota, cash-flow a dividenda prumerne o 10% rocne rostly

a jestli podnik si pres 50% z netto zisku ponechává, zda investice do hmotného majetku jsou nizsí nez 40% z cash-flow.

U obezných aktiv se sectou peníze s cennými papíry, vznikne celková likvidita firmy a ta by mela rok od roku rusti. U pasiv by mely dlouhodobé závazky rok od roku klesati.

Kdyz se od celkové likvidity odectou dlouhodobé závazky, vznikne netto likvidita, která ukazuje, o kolik jsou pouzitelné prostredky vyssí nez dluh. Vyssí dlouhodobé závazky nez pouzitelné prostredky by nebyly dobré pro Grahama

ani Lynche pri výberu akcie pro jejich fond.

Ale 80% vsech fondu stejne nedosáhne rocní rust hodnoty jako akciový index. André Kostolany opakuje v knihách stále:

1) studium ekonomiky a úcetnictví brání úspechu s akciemi, 2) úcetní by nemel spekulovat. To si vysvetleme jako: 1) pro akcie na pár mesícu nebo na pár let pro nasi soukromou investici není nutná kontrola pasiv a aktiv,

ale výborné je PEG pod 0,5. 2) úcetní by mel investovat konzervativne a na léta a spokojit se s malým výnosem.

Nekteré ty nejmensí polozky pasiv a aktiv mohou chybet v bilanci banky a jiné zas mohou chybet v bilanci podniku, protoze v detailech jsou rozdíly mezi bilancemi bank a bilancemi podniku.

Ruzní ucetní v jedné zemi rozdelují aktiva a pasiva na ruzné slozky, viz rozdíly na ruzných ceských webstránkách a v knihách, také na nemeckých a amerických webstránách a v knihách bývají rozdíly.

Jsou trochu odlisné slozky bilancí v Čechách, Nemecku, Británii, USA. Tedy zde u mne nehledejte chyby v údajích! Kazdý to delá jinak a kazdý má v nejaké zemi pravdu.

Máme totiz účetnictví Evropské Unie IFRS, účetnictví americké US GAAP, české účetnictví, nemecké účetnictví HGB, britské účetnictví a jiné.

| Rozvaha |

| aktiva |

pasiva

|

| stálá aktiva + oběžná aktiva |

cizí kapitál + vlastní kapitál |

| Balance |

| assets |

liabilities + shareholder´s equity |

| fixed assets + current assets |

liabilities + shareholder´s equity |

| Bilanz |

| Aktiva |

Passiva |

| Anlagevermögen + Umlaufvermögen |

Fremdkapital + Eigenkapital |

Celková hodnota aktiv se rovná celkové hodnotě pasiv, levá strana se rovná pravé straně

Aktiva jsou majetek, vlastní majetek, assets. Aktiva jsou levá strana tabulky, levá strana bilance.

Aktiva znamenají, v cem je kapitál investován, formy majetku, pouzití zdroju kapitálu, je to majetek k hospodárské cinnosti podniku.

Aktiva se delí na fixní, stálá aktiva a obezná aktiva. Neboli na stálý majetek na obezný majetek. Jinak receno dlouhodobý majetek a krátkodobý majetek. Anglicky long-term assets + short-term assets. Fixed assets + current assets.

Německy Anlagevermögen + Umlaufvermögen .

Stálá aktiva = dlouhodobý majetek = long term assets = fixed assets = Anlagevermögen = hmotný majetek + nehmotný majetek + financní investice = budovy + stroje + pozemky + patenty + licence + cizí akcie + cizí dluhopisy + termínové vklady.

To je investicní majetek dlouhodobý, nad 1 rok.

Oběžná aktiva = krátkodobý majetek = short term assets = current assets = Umlaufvermögen = zásoby + pohledávky + peníze + cenné papíry (= krátkodobě cizí akcie a cizí dluhopisy) + peníze v hotovosti + zásoby surovin

a vlastních výrobku + pohledávky (= nároky na peníze od bank a od klientu). To je majetek na spotrebu do 1 roku. Pohledávky = receivables = Forderungen.

Vlastní peníze banky v kase patrí mezi obezný majetek a aktiva, current assets, Umlaufvermögen.

Pasiva jsou celkový kapitál, cizí kapitál a vlastní kapitál, liabilities + shareholder´s equity = Passiva. Pasiva jsou pravá strana tabulky, pravá strana bilance.

Pasiva znamenají, odkud kapitál pochází, zdroje kapitálu, puvod majetku, financování aktiv podniku.

Pasiva se delí na vlastní kapitál a cizí kapitál a rezervu. Anglicky shareholders equity + liabilities + reserve. Equity + debt capital + reserve. Německy Eigenkapital + Fremdkapital + Reserve.

Vlastní kapitál = shareholder´s equity = Eigenkapital = také účetní hodnota podniku = book value = Buchwert.

Vlastní kapitál = základní kapitál + rezerva kapitálu + rezerva zisku.

Základní kapitál je soucet nominálních hodnot na burze prodaných vlastních akcií pri IPO. Základní kapitál tedy zustává dlouho stejný, mení se stále jen burzovní hodnota spolecnosti. Rezerva kapitálu je emisní agio,

tedy rozdíl mezi prodejní cenou a nominální cenou akcií. Tedy pri velkém zájmu o akcie byly prodány akcie na burze za ceny o agio vyssí, nez je nominální hodnota akcie, to uz pak není základní kapitál, ale upisovací kapitál spolecnosti

a pak vzniká hned burzovní hodnota spolecnosti = market capitalisation = Marktkapital.

V Čechách musí býti kapitál slozený zakladateli firmy alespon 20 milionu korun, aby mohli pri IPO na burze zádat alespon 20 milionu korun základní kapitál. V Nemecku musí být základní kapitál alespon 50 000 euro a nominální hodnota

a první kurz = upisovací kurz akcií alespon 1 euro.

Minimální výse základního jmení Čechách ciní 2 000 000 Kč, pokud je akciová spolecnost zakládána bez verejné nabídky akcií.

Rezerva zisku je letosní netto zisk nebo ztráta podniku + nerozdelený netto zisk podniku z minulých let (mínus vyplacené dividendy akcionárum, které uz nejsou zde videt vypsané) + cást zisku cizích akciových spolecností z cásti ve vlastnictví podniku.

Cizí kapitál = závazky = dlouhodobý dluh + krátkodobé závazky. Anglicky liabilities = long term debt + current liabilities. Německy Fremdkapital = langfristige Schulden + kurzfristige Verbindlichkeiten.

Cizí kapitál jsou prodané vlastní dluhopisy + půjčky (kredity = závazky vrátit peníze bankám) + závazky ke klientům a dodavatelům + prijaté zálohy na objednávky.

Cizí kapitál = liabilities = Fremdkapital.

Cizí kapitál jsou dlouhodobé závazky nad 5 let a v nich jsou i rezervy na důchody a pokuty atd. + krátkodobé závazky pod 5 let a v nich jsou i rezervy na různé události.

Rezervy je zásoba penez na opravy, na mzdy, dane, zálohy na dane a důchody a nájemné a na pokuty a necekané události.

Peníze klientů na kontech a sporitelních knízkách v bance patrí mezi závazky a pasiva, liabilities, Verbindlichkeiten.

Akcie klientů na kontech v bankách nejsou v bilanci bank uvedeny, akcie klientů jsou totiz ulozeny ve státní úschovne cenných papíru a v bankách jsou zaznamenána jen na kontech klientů. Pro zajímavost zde uvedu,

ze roku 2004 byla hodnota akcií klientu v nemecké Direkt-Anlage-Bank 8x vyssí nez pasiva banky, tedy 8x vyssí nez celá jedna strana bilance, tedy by se akcie klientu do té rozvahy banky vubec nevesly.

2) Výkaz zisku a ztráty, výsledovka, income statement, Gewinn- und Verlustrechnung GuV:

Zisk, to je cást pasiv. Netto zisk = trzba - mzdy - cástecné placení akcií pro chefy (opce) - pojistení - materiál - energie - daně - nájemné - úroky

+ úroky - opravy - odpisy + dividendy prijaté z cizích akcií.

V ratios jako jsou P/E a ROE se pouzívá netto zisk podniku pripadající na 1 akcii = net income = EPS = earnings per share = Gewinn pro Aktie = GpA, kde vyplácené dividendy na kmenové akcie nebyly odecteny, ale dividendy na prioritní akcie odecteny byly.

Zisk podniku mínus akcionárum vyplacené dividendy = nerozdelený nevyplacený ponechaný zisk (retained earnings) uvedený v pasivech uz bez vyplacených dividend.

Zisk podniku = net income = Gewinn = Ergebnis. Trzba = obrat = sales = Umsatz = výnos podniku = revenue. Daň = tax = Steuer.

Dividendy ve financních výkazech: Ty akcionárum vyplacené dividendy jsou videt jen ve výkazu cash flow z finanční aktivity. Ty z cizích akcií obdrzené dividendy jsou videt jen ve výkazu zisku a ztráty a v cash flow z provozní aktivity.

A nikde jinde. Dividenda je vyplacený podíl na zisku akciové spolecnosti, na který má právo její akcionár.

Výnosy bank tvorí: cisté úrokové výnosy (net interest income), cisté príjmy z poplatku a provizí (net fees and commissions), cistý zisk z obchodních operací (net profit from financial operations), príjmy z dividend, príjmy z pronájmu.

Amortizace, odpisy dlouhodobého hmotného majetku a odpisy nehmotných aktiv ve výkazu zisku jsou ty peníze, o které se snizuje kazdorocne hodnota stroju a budov a jiného. O tyto peníze se kazdý rok snizuje výnos, ze kterého se urcí dan z príjmu.

Budovy lze odpisovat z daní maximálne 25 let a computery lze odpisovat z daní maximálne15 let. Odpisy odectené od trzby jsou nákladné investice do budov a stroju a náklady na vsechny akcie prevzatého cizího podniku, rozdelené na více let,

protoze je casto nelze odecíst jen jednoho roku, netto zisk by byl pak vysoce záporný, i kdyz by podnik byl zdravý.

3) Výkaz toku hotovosti cash flow, cash flow statement, Cashflow-Rechnung, Kapitalflussrechnung, Geldflussrechnung:

informuje o príjmech a výdajích ve 3 aktivitách spolecnosti: provoz, investice, financování. Výkaz cash flow se tedy delí se na:

provozní aktivity, investicní aktivity, financní aktivity.

V kazdé z techto 3 aktivit je nekolik polozek. Protoze je v tabulce výkazu nekolik let vedle sebe, lze posuzovati, jak která polozka behem let roste,

lze ocekávat podobný rust i budoucí léta, lze posoudit schopnost managementu a schopnost podniku platit dividendy, úroky a dluhy. Kazdorocní rust cash flow muze zapricinit rust kurzu akcie v podobných procentech.

Peníze z provozní aktivity, cash from operating activity, Cashflow aus operativer Geschäftstätigkeit to je základní výdelecná cinnost podniku:

Príjmy z prodeje výrobku a zbozí a sluzeb, zálohy od odberatelu, výdaje za materiál a zbozí a sluzby a zálohy na ne,

výdaje na mzdy, dan z príjmu, prijaté a vyplacené úroky, prijaté dividendy, odpisy, príjmy z prodeje práv, licencí a know-how a provize za zprostredkování. Jinak řečeno: cash flow z provozní aktivity = prijaté peníze od zákazníku -

vydané peníze na dodavatele - vydané mzdy na zamestnance + prijaté dividendy z cizích akcií + prijaté úroky - vydané peníze na úroky - vyplacená dan z príjmu.

Cash flow z provozní aktivity ukazuje, zda a kolik penez podnik behem roku vydelal, ukazuje vnitrní financování bezných aktivit a zpravidla se znacne odlisuje od zisku podniku.

Operativní CF by melo býti vysoké a pozitivní, jen mladé rustové technologické podniky mívají operativní cash flow nejprve nekolik let negativní.

Peníze z investiční aktivity, cash from investing activity, Cashflow aus Anlagetätigkeit to je pořízení a vyřazení investicního materiálu, výdaje s porízením pozemku a budov, výdaje s porízením cenných papíru

a vkladu v podnicích, výdaje s platbami za opcní smlouvy, výdaje s poskytováním pujcek osobám, príjmy z prodeje pozemku a budov a vecí, príjmy z prodeje podílových cenných papíru a vkladu v podnicích, príjmy s opcními smlouvami, príjmy z pujcek osobám.

Jinak řečeno: cash flow z investicní aktivity = výdaje na nákup jiných firem + peníze v kase koupených firem - výdaje na nákup budov, stroju, vybavení a pozemku + výnos z prodeje budov, stroju, vybavení a pozemku.

Cash flow z investicní aktivity ukazuje, zda podnik dostatecne investuje do své budoucí schopnosti. Cash flow z investicní aktivity by melo býti negativní. Negativní CF znamená, ze podnik více investuje do své expanze, nez desinvestuje.

Desinvestující podniky zmensují kapacitu, nemodernizují a jejich volné prostredky prevysují jejich investice a jejich investicní cash flow je pozitivní.

Peníze z finanční aktivity, cash from financing activity, Cashflow aus Finanzierungstätigkeit to jsou príjmy a výdaje penezních prostredku, které mení velikost vlastního jmení a dlouhodobých a krátkodobých závazku k obecnému

financování podnikové cinnosti, príjmy z vydání akcií a dluhopisu a opcních listu,

príjmy z daru a dotací do kapitálu, príjmy z pujcek a výpomocí od bank, výdaje na uroky z pujcek, výdaje na výplatu dividend akcionárum, výdaje na nákup vlastních akcií.

Jinak řečeno: cash flow z financní aktivity = výnos z vydání vlastních akcií + výnos z dlouhobých hmotných pujcek jiným - výdaje za leasing - vyplacené dividendy akcionárum.

Cash flow z financní aktivity, to je vyrovnání mezi operativním a investicním cash flow, tedy jestli nemuze podnik sám vsechny investice financovat z provozní aktivity, musí si opatrit kredit nebo kapitál z vydání akcií nebo dluhopisu.

Negativní financní CF ukazuje, jaké prostredky byly odebrány z ostatních dvou cashflows. Pozitivní financní CF ukazuje, jaké prostredky tem ostatním dvoum cashflows pritekly.

Sleduje se celkové čisté cash flow ze vsech 3 aktivit dohromady, pocátecní stav penezních prostredku a penezních ekvivalentu, konecný stav penezních prostredku a penezních ekvivalentu. Vetsinou se pocítá cash flow od pocátku roku

1. ledna do konce roku 31. prosince.

Cash flow = Kapitalfluss = peněžní tok, jsou peníze, které pritékají do podniku z cinnosti podniku. Cash flow jsou pohotové peníze, prebytek penezních prostredku, který zustane podniku k dispozici jako rozdíl mezi príjmy a výdaji.

Cash flow je suma cistého zisku a odpisu. Vyjadruje schopnost podniku financovat nové investice z vlastních prostredku, zvýsit likviditu, nebo hradit dividendy bez nároku na vyuzití rezerv. Investice do hmotného majetku mely by být maximálne

40% z cash flow.

Cashflow pro akcii by nemelo být o moc vyssí nez kurz akcie. Vetsinou bývá ale kurz akcie nekolikrát vyssí nez cash flow, viz ratio P/C, KCV.

Tedy celkové cash flow by nemelo být o moc vyssí nez celková hodnota akcií, marktkapitál, burzovní hodnota firmy.

Výse cashflow je merítko, kolik podnik vydelal, ukazuje financní sílu podniku a schopnost investovat a splácet kredity.

Opravdová síla podniku nespocívá v jeho zisku, ale v jeho cash flow. Cash flow ukazuje, zda podnik z provozní aktivity vydelá peníze a muze splnit jeho financní nutnosti.

Cash flow je nezávislé na bilancních normách a neni manipulovatelné na rozdíl od zisku podniku.

Výse provozního cash flow je dulezitý ukazatel financního zdraví firmy. Zdravá firma vykazuje kladné a stabilní provozní cash flow a i celkové cashflow a rok od roku vyssí.

Jestli se mladá firma jeste vyvijí a silne investuje pro lepsí budoucnost, muze míti nekolik let za sebou negativní cash flow, aniz bychom v tom videli veliké nebezpecí a riziko, ale negativní cash flow by melo doprovázet alespon vysoké ROE.

Free cash flow = volné cashflow = provozní cash flow mínus investicní cash flow = provozní operativní cash flow mínus výdaje na investice. FCF = operating cash flow minus capital expenditures = cash from operating activity minus

cash from investing activity.

Free cash flow je hotovost, kterou podnik vyprodukuje z provozní cinnosti behem jednoho roku po odectení nutných investicních výdaju na reprodukci a obnovu stálých aktiv. Pozitivní volné cash flow muze býti pouzito na vyplácení dividend,

na splácení dluhu nebo na vykoupení vlastních akcií. Investicní CF jsou výdaje, tedy je vetsinou negativní a dosadíme jej do výpoctu free CF jen s jedním mínus. Kdyby bylo vyjimecne pozitivní investicní CF, pricetli bychom jej.

Kdyby bylo provozní CF negativní -20 a investicní CF negativní -10, bude negativní free CF = -20 -10 = -30. Free cash flow by melo býti pozitivní a alespon posledních 5 let kazdorocne rusti, jakoz i dividendy.

Kazdorocní rust FCF ukazuje financní sílu podniku a schopnost kazdorocne zvysovat trzbu, zisk a dividendy.

Pokud podnik prodá zbozí na fakturu a do konce roku není tato faktura odberatelem uhrazena, firma trzbu a zisk zdaní, i kdyz nemá jistotu, ze bude zbozí zaplaceno. U provozního cash flow je zvýsení zisku

i zvýsení pohledávek a provozní cash flow se tedy nezvýsí. Firma vykazuje zisk a FCF muze být záporné. Pokud firma nekolik let vykazuje negativní provozní cash flow, je to znamení, ze se firma dostane do financní tísne,

i kdyz firma vykazuje úcetní zisk. Pokud firma vykazuje kladné provozní cash flow, ale nekolik let má záporné FCF firma musí hledat nové zdroje financování kreditem nebo výdejem akcií, dluhopisu.

Tím roste zadluzenost a riziko, ze firma nebude schopna rostoucí dluh splácet a firma bude nucena omezit investicní výdaje a FCF pouzít na splácení závazku. Pokud firma expanduje, muze míti negativní FCF

a expanzi lze financovat z cizích zdroju. Ale negativní FCF nelze míti dlouho a za pár let musí mít firma zase kladné FCF, aby mohly zaplatit závazky. Firmy vykazují dlouhodobe vysoký a kladný FCF nejsou schopny

najít dobré investicní prílezitosti a mohou vyplatit akcionárum dividendy nebo nakoupit vlastní akcie zrusit je, coz vede k rustu kurzu kvuli té poptávce po akciích a s poklesem poctu akcií roste zisk firmy na jednu akcii EPS.

Jestli je volné cashflow / trzba x 100 rovné nebo vyssí nez 5%, tedy free cash flow / sales x 100 = > 5%, pak je ta akcie stroj na peníze.

4) Přehled o změnách vlastního kapitálu

= statement of shareholder´s equity = Eigenkapitalentwicklung. Výkaz vlastního kapitálu ukazuje zmeny vlastního kapitálu spolecnosti a vývoj dividend. Tento výkaz vlastního kapitálu se muze

udávat jako stav vlastního kapitálu 1. ledna a stav vlastního kapitálu 31. prosince jednoho roku. Nebo stav 1. 1. jednoho roku a stav 1. 1. druhého roku. Nebo napríklad stav 15. 1. jednoho roku a stav 15. 1. druhého roku. A nekdy se publikují

vedle sebe stavy vlastního kapitálu pro 5 let nebo pro 10 let, vsude napríklad k 1. lednu kazdého roku. Ve výkazu se udává toho jistého dne hodnota pro: základní kapitál (to je soucet nominálních hodnot vlastních prodaných akcií), emisní agio,

základní kapitál nezapsaný, vlastní akcie, přecenění, rezervní fond, kapitálový fond, nerozdelený zisk z minulých let, letosní zisk nebo ztráta po zdanení, vlastní vyplacené dividendy. Zde se jedná o fondy ve smyslu rezervy

a ne o akciové fondy. Protoze je v tabulce výkazu nekolik odbobí vedle sebe, lze posuzovati, jak kazdá polozka a vlastní kapitál roste. Rust vlastního kapitálu spolecnosti je zpusoben rustem cistého zisku, investicemi a vklady vlastníku spolecnosti.

Z kazdorocního rustu vlastního kapitálu muze vyplynouti i rust kurzu akcie v podobných procentech.

Další věci:

Relativní síla akcie RS není vůbec důlezitá. Akcie s prílis nízkou relativní silou, to jsou akcie, které celý rok nerostou, ty mají růst kurzu jeste pred sebou, jestli roste zisk podniku a akcie je levná, tedy jestli P/E

a PEG jsou nízké.

Relativní síla akcie se posuzuje dvema zpusoby:

1) Relativní síla akcie = relative strength = relative Stärke má být nad 1 (nebo nad 100, je-li ve výpoctu x 100), ale jen kdyz se chce akcie, která uz poslední mesíce rostla.

Relativní síla akcie RS = aktuální kurz / průmerný kurz posledních 12 nebo 15 mesíců x 100.

RS 130 znamená, ze je akcie 30% nad průmerným kurzem posledních 15 mesíců.

RS 70 znamená, ze je akcie 30% pod průmerným kurzem posledních 15 mesíců.

Ale také muze býti nekdy výhodnejsí koupit levne akcii s RS pod 100, protoze tato akcie muze míti růst jeste pred sebou. Tedy bych se o RS vůbec nestaral.

2) Relativní síla akcie RS, kde relativní síla 50 znamená, ze rostla akcie minulých 12 mesíců stejne jako 50% akcií z indexu. Zde je dobrá relativní síla 75 az 100, ale jen kdyz se chce akcie, která uz vloni rostla.

Korelace je vzájemný vztah mezi ruznými aktivy: korelace mezi akciemi a dluhopisy, korelace mezi akciemi a zlatem, olejem, komoditami, korelace mezi akciemi a měnami atd. Korelace je +1 az -1.

Je-li korelace akcie +1, pak má akcie ve zvyku klesat a stoupat ve stejnou dobou jako príbuzný akciový index. Je-li korelace -1, pohybuje se akcie vetsinou opacným smerem nez akciový index. Je-li korelace 0,

pohybuje se akcie strídave shodne i opacne nez index. Korelace je vzájemnný vztah. Korelace se také urcuje mezi ruznými aktivy: korelace mezi akciemi a dluhopisy, korelace mezi akciemi a zlatem, olejem, komoditami, korelace mezi akciemi

a měnami atd. Kdo se omezí na jediná aktiva, tedy omezí se jen na nejaké z tech 140 akcií z nemeckých indexu DAX, TexDAX, MDAX, SDAX a období nebezpecného predrazení akcií prekoná bez akcií s penezmi na konte za mírný úrok,

ten neudelá zádnou chybu a obejde se zcela bez korelace.

Korelace zlata, dolaru, eura a akcií:

Mezi zlatem a dolarem bývá vetsinou negativní korelace, tedy kdyz cena zlata roste, vetsinou slábne dolar proti euru, to bylo 2002-2004 a 2006-2009. Ale roku 2005 a 2010 tomu bylo naopak, byla pozitivní korelace mezi dolarem a zlatem,

mely podobné grafy. Protoze dolar není kryt zlatem od roku 1971, nejsou tyto dve hodnoty od roku 1971 na sobe pevne závislé. Tedy certifikát na zlato a nejlépe quanto certifikát (quanto = zabezpecení investice v euro proti slábnutí dolaru)

by mohl Evropanovi zabezpecit portfolio obsahující americké akcie. Zlato a euro mívají vetsinou pozitivní korelaci, tedy cena zlata a euro rostou nebo klesají ve stejný cas, to bylo 2002-2004 a 2006-2009. Ale roku 2005 a 2010 euro se zlatem

mely opacné grafy a negativní korelaci.

Také akcie a komodity jako zlato a ropa se vyvíjí nekterá léta stejne a nekterá léta opacne, tedy mají pozitivní korelaci i negativní korelaci. Korelují i nekorelují. Negativní korelace a opacný vývoj hodnot zlata

a indexu Dow Jones byl v letech 1995-1999 a 2001-2002. Pozitivní korelace a shodný vývoj hodnot zlata a indexu Dow Jones byl v letech 2003-2009.

Beta faktor je porovnání rustu akcie s rustem indexu. Beta faktor nad 1 znamená, ze akcie rostla nebo klesala minulá leta více nez index. Beta faktor pod 1 znamená, ze akcie rostla nebo klesala minulá leta méne nez index.

Beta faktor 1,3 = akcie rostla nebo klesala 1,3x více nez index, tedy o 30% více nez index a ocekává se to i v budoucnu.

Tedy kdyby rostl akciový index +10%, mohla by akcie rusti +13%. To je snadno mozné tehdy, kdyby podnik dosahoval vyssí rust zisku nez je prumerný rust zisku podniku v indexu. Nelogicky poroste akcie více nez index,

kdyz podnik nemá pred sebou rust rocního zisku.

Stezoval se jednou Warren Buffett: "Místo o cene a hodnote akcie hovorí profesori a ucenci o eficientních trzích, dynamickém hedgingu a beta faktoru. Jediný faktor pro výpocet ocekávaného výnosu akcie je její beta.